Real Decreto-ley de Medidas urgentes en materia social, laboral y de empleo, que incluye la revalorización de las Pensiones del Sistema de la Seguridad Social, de clases pasivas del Estado y de otras prestaciones sociales públicas para el ejercicio 2019, la mejora de la protección de los autónomos y otras medidas laborales.

Mejora de las pensiones

Con carácter general, el 1 de enero de 2019 se aplicará una revalorización inicial del 1,6% a las pensiones contributivas del Sistema (7.045.195) y del 3% para las mínimas y SOVI (2.647.101), y para las pensiones no contributivas (451.229).

La revalorización afectará a 10.340.805 pensiones públicas, de las que 9.692.296 son contributivas. Del resto, 451.229 son de carácter no contributivo y 197.280 corresponden a prestación familiar por hijo a cargo con 18 o más años y minusvalía superior al 65%.

El coste total de la subida alcanza los 2.591,65 millones de euros, 2.481,10 M€ corresponden a pensiones contributivas. Además, el texto normativo recoge también el abono de una paga por la diferencia entre la revalorización del 1,6% que se aplicó en 2018 y el 1,7%, resultado de calcular la media de los índices mensuales de los últimos 12 meses. Los pensionistas recibirán la paga antes del mes de abril de 2019.

La subida final para el presente año ha sido, por tanto, del 1,7% calculado desde diciembre de 2017 a noviembre de 2018 y se consolida en la pensión a partir del 1 de enero de 2019, sobre la que se aplicará la revalorización del 1,6%.

La consolidación en la pensión de la décima de desviación con la inflación real en 2018, y la paga compensatoria que se abonará al conjunto de pensionistas tendrá un coste de 244,66 millones de euros.

Si al final de año se produce una desviación al alza del IPC, la Seguridad Social compensará la diferencia en una paga adicional.

El Real Decreto-ley aprobado hoy por el Gobierno revalorizará las pensiones en los porcentajes y condiciones apuntados anteriormente, con el fin de asegurar para el próximo año el poder adquisitivo de los pensionistas. No se aplicará, por tanto, lo dispuesto en el artículo 58 de la Ley General de la Seguridad Social y 27 de la Ley de Clases Pasivas del Estado, normativa por la que entre el año 2014 y julio de 2018 la subida de las pensiones fue del 0,25%.

Mejora de la pensión de viudedad

El texto también recoge el aumento en 4 puntos del porcentaje de la base reguladora para el cálculo de la pensión de viudedad, que se suma a la mejora de otros 4 puntos aprobada por el Gobierno el pasado julio.

A partir de la nómina de enero, la pensión de viudedad se calculará aplicando el 60% de la base reguladora, culminando así la subida de 8 puntos y dando cumplimiento a la disposición adicional trigésima de la Ley 27/2011 de 1 de agosto -Ley sobre actualización, adecuación y modernización del sistema de Seguridad Social- que preveía la aplicación gradual de la subida, en un plazo de 8 años a partir del 1 de enero de 2012, hasta el 60% de la base reguladora de la pensión de viudedad.

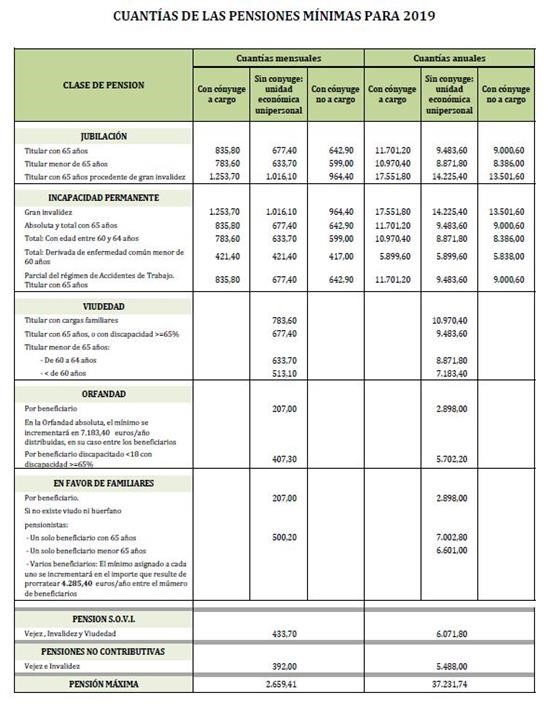

En el caso de que sean pensiones complementadas a mínimos, no percibirán variación en la paga, ya que el Estado complementa adicionalmente su pensión hasta el mínimo que hoy se aprueba y que figura en la siguiente tabla:

Mejora de la protección de los autónomos

En el Real Decreto-ley aprobado se materializa la ampliación de la protección social y la contribución de los más de 2,5 millones de trabajadores autónomos, tras el acuerdo suscrito con las organizaciones que representan a este colectivo y con la conformidad de los interlocutores sociales.

La principal novedad es la obligatoriedad de la cobertura de todas las contingencias: comunes (enfermedad común y accidente no laboral) y profesionales (accidente de trabajo y enfermedad profesional), cese de actividad – prestación que duplica su periodo de duración- y formación y prevención, con la excepción del Sistema Especial para Trabajadores por Cuenta Propia Agrarios (SETA).

En cuanto a las aportaciones de los autónomos, para el próximo año, se establece un incremento del 1,25% en la base mínima de cotización, que se fija en 944,40 euros. El tipo de cotización, se establece en el 30% en 2019, el 30,3% en 2020, 30,6% en 2021 y 31% en 2022.

Este régimen de cotización de los trabajadores por cuenta propia tiene un carácter provisional, y está previsto sustituirlo el próximo año por un sistema basado en los ingresos reales.

También se modifica la tarifa plana, con el fin de mejorar su efectividad. Durante los primeros 12 meses: si se cotiza por base mínima, 60 euros (51,50 contingencias comunes; 8,50 contingencias profesionales); si se cotiza por encima de base mínima, se reduce la cuota por contingencia común un 80%. A partir del mes 13 al 24: se aplican reducciones sobre la cuota que correspondería. Se amplía también la tarifa plana de los trabajadores encuadrados en el sistema especial agrario.

Dado que la base mínima de cotización al RETA (944,40 euros) se sitúa por debajo del SMI (1050 € en 12 pagas), el Real Decreto-ley incorpora un nuevo tipo de infracción laboral grave para prevenir la posible utilización de la figura del falso autónomo. En este sentido, la multa podría alcanzar entre 3.126 y 10.000 euros.

Mejora de los ingresos del Sistema

Para el Régimen General, se establece un tope máximo de la base de cotización de 4.070,10 euros mensuales, lo que supone un incremento del 7%. La base mínima del RETA (y del SETA, agutónomos agrarios) se incrementa como ya se ha dicho en un 1,25% y se fija en 944,40 euros.

En cuanto a la Tarifa de Primas de cotización por contingencias profesionales, el tipo mínimo pasa del 0,9% al 1,5%, lo que supondrá un incremento de la recaudación del 6%.

Una de las novedades en este Régimen es la que afecta al Sistema Especial de Empleadas de Hogar para el que se establecen bases de cotización en función de 10 tramos de retribuciones, el último se deja para que la base sea el salario percibido. Además, se fijan las horas máximas que se podrán realizar en cada tramo, de acuerdo al SMI.

Se reduce el periodo transitorio para la equiparación completa con el resto de trabajadores del Régimen General y cotizar por el salario real, que será efectivo el 1 de enero de 2021.

Asimismo se mantiene la reducción del 20% en las cotizaciones por las personas que trabajan al servicio del hogar, así como la bonificación de hasta el 45% si es familia numerosa.

Se deberá incluir en el Régimen General de la Seguridad Social a quienes participen en programas de formación, prácticas no laborales o prácticas académicas externas. Esta medida podrá beneficiar a 534.000 alumnos.

Se prorroga por un año más, hasta 2020, la jubilación con los requisitos y condiciones previos a la Ley 27/2011 de aquellas personas cuya relación laboral se haya extinguido antes del 1 de abril de 2013, siempre que después no estén incluidos en algún régimen de la Seguridad Social.

También para las personas fueron despedidas en convenios colectivos o en expedientes de regulación de empleo antes del 1 de abril de 2013.

En los contratos de duración igual o inferior a 5 días, el recargo sobre la cuota empresarial pasa del 36 al 40 por ciento.

Medidas laborales

La nueva norma incorpora una modificación del Estatuto de los Trabajadores mediante la cual se habilita a los convenios colectivos para establecer cláusulas que posibiliten la extinción del contrato de trabajo por cumplimiento de la edad legal de jubilación, -la conocida como “jubilación obligatoria”- siempre y cuando tengan derecho al cien por cien de la pensión de jubilación. La introducción de esta medida, debatida y acordada por unanimidad con los interlocutores sociales en la Mesa de Diálogo Social por el Empleo, responde a la demanda de acciones inmediatas para reducir el desempleo de los jóvenes.

En este sentido el establecimiento de esta medida se alinea con el Plan de Choque por el Empleo Joven 2019-2021, aprobado el pasado 7 de diciembre, porque favorecerá el rejuvenecimiento de las plantillas con nuevas contrataciones o mediante transformaciones de temporales en indefinidos.

También se establece la vigencia indefinida del Subsidio Extraordinario por Desempleo (SED), eliminando así su temporalidad de acuerdo a lo establecido con las organizaciones sindicales en la Mesa de Diálogo Social de Empleo y Relaciones Laborales.

Este subsidio tenía un carácter temporal, siendo renovado semestralmente hasta que la tasa de desempleo se situara por debajo del 15 por ciento. Mostrando la EPA del tercer trimestre del año un índice por debajo de dicho porcentaje, el subsidio desaparecería el próximo 4 de enero. Por ello, y para no dejar desamparados a los potenciales beneficiarios -personas que han agotado su prestación por desempleo- dicho subsidio se prorroga indefinidamente y se desvincula de la tasa de desempleo. En ese sentido, el Gobierno está trabajando en el desarrollo de un nuevo marco de protección por desempleo que sustituya al actualmente vigente y que reduzca la complejidad y dispersión de los subsidios vigentes en estos momentos, conforme se comprometió a abordar de inmediato en el ámbito del Diálogo Social. La prórroga del SED se mantendrá hasta la implementación del nuevo modelo, que se someterá a debate con los interlocutores sociales.

También en relación con la protección por desempleo, el Real Decreto-ley reduce el número mínimo de jornadas requeridas para acceder al subsidio por desempleo o renta agraria en el régimen de trabajadores temporeros, pasando de 35 a 20 jornadas, para paliar las dificultades de su acreditación para tener derecho a la protección como consecuencia de las lluvias torrenciales ocurridas el pasado mes de octubre en las provincias de Sevilla, Cádiz y Málaga.

La nueva norma incorpora igualmente la derogación expresa de las medidas contractuales e incentivos a la contratación vinculadas a una tasa de desempleo superior al 15 por ciento. En este sentido, se derogan el contrato indefinido de apoyo a emprendedores, la posibilidad de celebrar contratos de formación y aprendizaje con personas de entre 25 y 30 años y los incentivos a la contratación a tiempo parcial con vinculación formativa, la contratación indefinida de un joven por microempresas y empresarios autónomos, los incentivos a la contratación en nuevos proyectos de emprendimiento joven, así como el contrato al primer empleo joven e incentivos a los contratos en prácticas.

En cuanto al Salario Mínimo Interprofesional, el Real Decreto-ley incorpora también normas para evitar que el incremento del 22,3 por ciento aprobado el pasado viernes por el Consejo de Ministros afecte a conceptos no salariales incluidos en normas no estatales, convenios colectivos o contratos privados, evitando distorsiones indirectas indeseables como consecuencia de ese incremento. Así, las referencias contenidas, por ejemplo, en las normas locales y autonómicas referidas al SMI y los pactos entre privados referenciados a ese importe no se verán afectados directamente por la subida del salario mínimo, aplicándose las normas de derecho transitorio previstas y habituales en otros reales decretos de incremento del SMI.

Por último, el Real Decreto-ley incluye la derogación de la medida de acompañamiento al salario de los jóvenes inscritos en el Sistema Nacional de Garantía Juvenil que suscriban un contrato para la formación y el aprendizaje. La decisión responde a la escasa eficacia de la medida durante su periodo de aplicación, ya que apenas se han presentado solicitudes, así como al hecho de que puede implicar que los trabajadores beneficiarios de la ayuda, por esta vía del complemento, perciban un salario superior que aquellos otros fijos que tutorizan su actividad formativa y profesional.